|

EN BREF

|

Dans un monde où la technologie évolue rapidement, l’intelligence artificielle et la télématique s’imposent comme de véritables alliés pour les compagnies d’assurance automobile. Ces innovations transforment l’expérience client, offrant des solutions sur mesure et des processus simplifiés. Grâce à ces avancées, les assureurs peuvent évaluer plus précisément les risques, personnaliser les tarifs et améliorer la satisfaction des clients. Plongeons ensemble dans cette révolution technologique qui redéfinit l’univers de l’assurance automobile.

Dans un monde en constante évolution, l’intelligence artificielle (IA) et la télématique changent radicalement la façon dont les compagnies d’assurance automobile fonctionnent. Ces technologies apportent de nouveaux outils et méthodes qui permettent d’améliorer l’évaluation des risques, de personnaliser les primes et d’accélérer le traitement des sinistres. Cet article explore les avantages et les inconvénients de ces innovations pour les assurés et les assureurs.

Avantages

Évaluation précise des risques

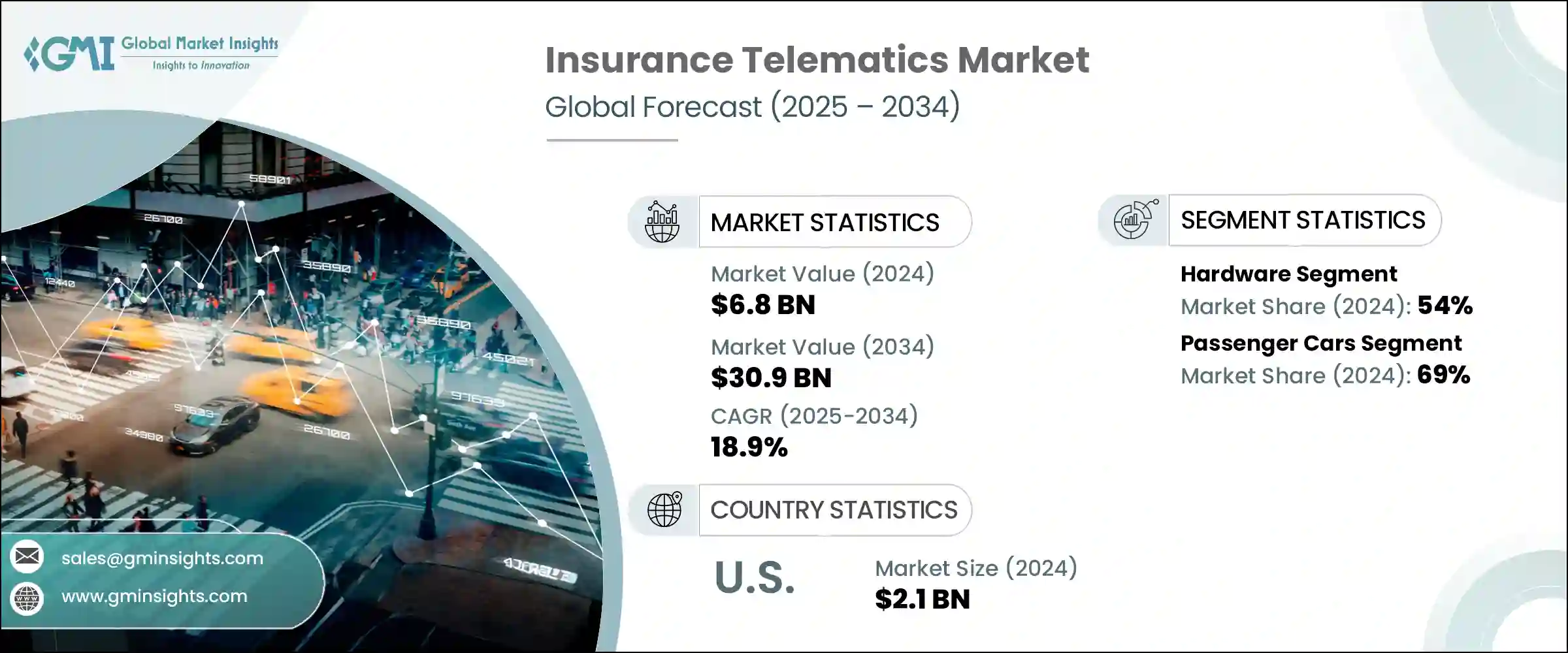

La télématique permet aux assureurs de surveiller les comportements de conduite en temps réel grâce à des dispositifs GPS et des capteurs. Cela permet une évaluation plus précise des risques, car les compagnies peuvent analyser des données telles que la vitesse, les freinages et même l’emplacement du conducteur. L’intégration de l’IA facilite cette analyse, permettant aux assureurs de définir des primes basées non seulement sur le type de véhicule, mais aussi sur le comportement individuel du conducteur.

Tarification personnalisée

Grâce à l’IA et à la télématique, les assureurs sont en mesure de proposer des tarifs plus justes en tenant compte des habitudes de conduite. Les bons conducteurs peuvent bénéficier de primes moins élevées, tandis que ceux dont le comportement est jugé risqué paieront davantage. Cette approche incite les conducteurs à adopter des pratiques plus sûres sur la route.

Traitement rapide des sinistres

Les outils d’IA permettent de traiter les réclamations beaucoup plus rapidement. En analysant instantanément des photos d’accidents et des rapports, les compagnies d’assurance peuvent fournir des estimations de réparations en un rien de temps. Avec des données télématiques qui indiquent la vitesse et le moment de l’accident, le processus devient encore plus efficace, autorisant une satisfaction client accrue.

Inconvénients

Inquiétudes sur la confidentialité des données

L’un des principaux inconvénients de l’utilisation de l’IA et de la télématique réside dans les préoccupations concernant la confidentialité des données. Les conducteurs peuvent être réticents à partager des informations personnelles sur leurs comportements de conduite, craignant des abus potentiels ou une surveillance excessive.

Accessibilité inégale

Tout le monde n’a pas accès aux technologies de télématique, ce qui peut creuser des inégalités dans le secteur de l’assurance. Les personnes qui peuvent ne pas avoir les moyens de s’offrir un véhicule doté de ces technologies peuvent se retrouver désavantagées. De plus, certaines régions peuvent manquer d’une infrastructure suffisante pour soutenir l’utilisation de dispositifs télématiques.

Complexité accrue des contrats

La mise en œuvre de ces technologies pourrait également rendre les contrats d’assurance plus complexes. Les assurés doivent naviguer à travers des conditions qui intègrent des aspects télématiques et d’IA, ce qui peut compliquer la compréhension des termes de leur police d’assurance.

Dans le monde de l’assurance automobile, l’intelligence artificielle et la télématique transforment radicalement la manière dont les compagnies d’assurance opèrent et interagissent avec leurs clients. Ces technologies innovantes permettent une évaluation plus précise des risques, un traitement plus rapide des sinistres et une personnalisation des offres d’assurance, tout en améliorant l’expérience globale des consommateurs. Cet article explore les différentes facettes de ces technologies et leur impact sur le secteur de l’assurance automobile.

Le rôle de la télématique dans l’assurance automobile

La télématique utilise des dispositifs GPS et des capteurs pour surveiller le comportement de conduite. Cela inclut des données sur la vitesse, la freinage et la distance parcourue. Grâce à cette technologie, les assureurs peuvent mieux comprendre les habitudes des conducteurs. Par conséquent, ils peuvent établir des tarifs d’assurance plus équitables, basés sur des preuves concrètes des comportements de conduite. Les conducteurs prudents bénéficient ainsi de primes réduites, tandis que ceux ayant un comportement à risque peuvent s’attendre à des frais plus élevés.

Les avantages de l’intelligence artificielle pour les assureurs

L’intelligence artificielle permet d’analyser rapidement d’énormes volumes de données. Quand un client soumet une réclamation, les outils d’IA peuvent analyser des photos et des rapports pour fournir une estimation des réparations nécessaires en un temps record. Cela réduit le temps de traitement des réclamations, diminue la paperasse et améliore la satisfaction client. De plus, l’IA aide à détecter des fraudes potentielles en comparant les données de demande avec des informations en temps réel, alertant ainsi les assureurs en cas d’anomalies.

Les implications futures pour l’industrie de l’assurance

À l’avenir, l’intégration continue de l’intelligence artificielle et de la télématique promet de rendre le secteur de l’assurance encore plus efficace et transparent. À mesure que ces technologies évoluent, les entreprises pourraient proposer des plans d’assurance encore plus personnalisés, basés non seulement sur le type et l’âge du véhicule, mais aussi sur le comportement de conduite réel de l’utilisateur. Cela exige également une adaptation des< produits d’assurance, car les solutions traditionnelles pourraient ne plus répondre aux besoins de conduite moderne.

Ensemble pour une expérience client améliorée

Avec l’arrivée des chatbots et assistants virtuels, les clients peuvent désormais obtenir une aide instantanée concernant leurs questions d’assurance. Cette automatisation permet des réponses plus rapides et une simplification des processus. De plus, les plateformes digitales fournissent une accessibilité accrue à tous les services d’assurance, permettant aux utilisateurs de gérer leurs polices en ligne de manière simple et intuitive.

Pour plus d’informations sur comment ces technologies transforment véritablement l’expérience client, vous pouvez consulter plusieurs articles : Comment l’intelligence artificielle révolutionne notre quotidien et Tout savoir sur l’assurance automobile.

Le domaine de l’assurance automobile connaît une transformation majeure grâce à l’intégration de l’intelligence artificielle (IA) et de la télématique. Ces technologies permettent non seulement d’améliorer l’efficacité des opérations, mais elles offrent également des solutions personnalisées et adaptatives pour les assurés. En comprenant comment ces innovations influencent le secteur, vous serez mieux préparé à bénéficier d’avantages significatifs et d’une tranquillité d’esprit sur la route.

La télématique : une vision claire de votre conduite

La télématique utilise des capteurs et des GPS pour surveiller en temps réel les comportements de conduite, tels que la vitesse, le freinage et la distance parcourue. Cela permet aux compagnies d’assurance de mieux comprendre le risque associé à chaque conducteur, plutôt que de se baser uniquement sur des données démographiques générales. En utilisant ces informations, les assureurs peuvent offrir des primes personnalisées qui reflètent réellement les habitudes de conduite des assurés.

L’intelligence artificielle pour une évaluation rapide des risques

L’IA facilite l’analyse des données recueillies par les dispositifs télématiques. Elle permet aux assureurs d’évaluer rapidement les comportements des conducteurs. Par exemple, en identifiant les conducteurs sûrs, les compagnies peuvent octroyer de meilleures primes, tandis que les conducteurs à risque peuvent être soumis à des tarifs plus élevés. Cela encourage un comportement plus prudent sur la route et favorise la sécurité globale.

Un traitement des réclamations simplifié et rapide

Le processus de traitement des réclamations bénéficie également des avancées de l’IA. En analysant les rapports et les photos envoyées par les assurés, l’IA peut évaluer presque instantanément les réparations nécessaires après un accident. Cela diminue la bureaucratie et accélère le cycle de règlement des sinistres, favorisant ainsi une satisfaction accrue des clients.

La lutte contre la fraude

Un autre aspect crucial est la capacité de l’IA et de la télématique à détecter les fraudes potentielles. En analysant les interactions en temps réel et en comparant les déclarations avec les données télématiques, il devient plus difficile pour les indélicats de mener à bien des réclamations frauduleuses. Cela protège les assurés honnêtes et évite aux compagnies d’assurance de subir des pertes financières importantes.

Une expérience client améliorée grâce à l’automatisation

Les chatbots et les assistants virtuels, alimentés par l’IA, offrent aux assurés un accès rapide à l’information et une assistance 24/7 pour leurs questions et préoccupations. Cette automatisation réduit le temps d’attente pour les consommateurs et améliore l’efficacité du service client, ce qui renforce la fidélité des assurés envers leur assureur.

Pour approfondir votre connaissance sur le sujet, vous pouvez consulter des ressources telles que ce guide sur les critères d’assurance ou explorer davantage sur la l’IA dans le secteur de l’assurance. La télématique est également discutée plus en détail ici : Télématique, tout comme les nouvelles tendances sur les primes d’assurance automobile.

Comparatif des Innovations en Assurance Automobile

| Axe d’Innovation | Description |

|---|---|

| Analyse des Risques | Utilisation de télématique pour surveiller le comportement de conduite en temps réel. |

| Tarification Personnalisée | Les primes sont ajustées selon l’historique de conduite et non uniquement basées sur le véhicule. |

| Traitement des Sinistres | Utilisation de l’IA pour analyser des photos et des rapports, accélérant le processus de remboursement. |

| Prévention de Fraudes | Les systèmes AI détectent des incohérences dans les demandes d’indemnisation. |

| Expérience Client Améliorée | Support clientèle via chatbots accessible 24/7 pour répondre aux questions d’assurance. |

| Innovation Technologique | Adoption croissante de l’IA et de la télématique dans le processus d’assurance automobile. |

Témoignages sur la Révolution de l’Assurance Automobile

Marie, 34 ans, propriétaire de moto : « Depuis que j’ai souscrit à une assurance qui utilise l’intelligence artificielle et la télématique, je me sens beaucoup plus en sécurité. La compagnie analyse mes habitudes de conduite et ajuste mes primes en conséquence. Cela encourage une conduite responsable et me permet d’économiser sur mes primes. »

Lucas, 29 ans, passionné de moto : « Avec les nouvelles technologies, j’apprécie la rapidité du processus de réclamation. Les outils d’AI examinent les photos de dommages en un rien de temps, ce qui signifie que je peux recevoir des estimations et des décisions presque instantanément. C’est un énorme avantage dans des situations stressantes. »

François, 45 ans, courtier en assurance : « L’intégration de la télématique a transformé notre manière de travailler. Nous pouvons évaluer les risques de manière plus précise, en nous basant sur les données réelles des conducteurs. Grâce à l’IA, il est également plus facile de détecter les fraudes, ce qui protège tous les conducteurs honnêtes. »

Sophie, 52 ans, conductrice prudente : « Je suis ravie de voir que les assureurs récompensent les conducteurs comme moi. Grâce à l’AI, mes primes ont diminué car ils prennent en compte mes bonnes habitudes de conduite. Cela rend l’assurance plus juste et motivante. »

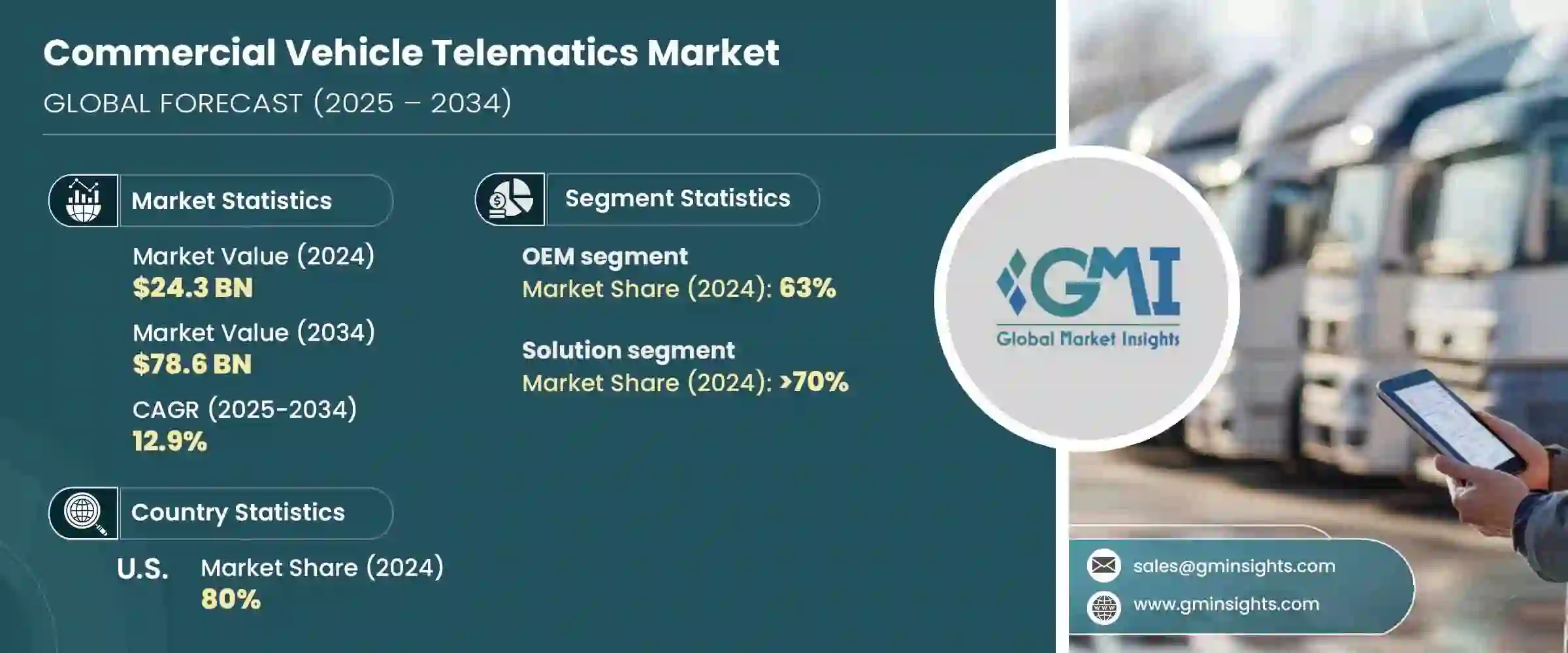

Émile, 38 ans, responsable de flotte : « Dans notre entreprise, la télématique nous permet de surveiller le comportement des conducteurs en temps réel. Cela a non seulement réduit nos coûts d’assurance, mais aussi rendu nos opérations plus sûres. L’intelligence artificielle nous aide à fournir des formations personnalisées aux conducteurs pour améliorer leur sécurité. »

Révolution de l’assurance automobile

Dans un monde en constante évolution, l’intelligence artificielle (IA) et la télématique représentent des innovations majeures dans le secteur de l’assurance automobile. Ces technologies transforment non seulement la manière dont les assureurs évaluent le risque, mais également comment ils interagissent avec leurs clients. Grâce à une compréhension approfondie du comportement de conduite, les assureurs peuvent offrir des primes plus justes et un service plus rapide tout en améliorant l’expérience client.

Comprendre l’intelligence artificielle et la télématique

La télématique se base sur des dispositifs GPS et des capteurs pour surveiller divers aspects du comportement de conduite, tels que la vitesse, les freinages et les itinéraires. Cela permet aux assureurs d’obtenir une vision claire et détaillée des habitudes de leurs clients. D’un autre côté, l’intelligence artificielle aide à analyser ces données en temps réel, facilitant ainsi la détection de fraudes et l’accélération du traitement des réclamations.

Ajustement des primes d’assurance

Traditionnellement, les assureurs fixaient les primes en se basant sur des critères généraux comme l’âge du conducteur et le type de véhicule. Grâce à l’IA et à la télématique, il est désormais possible d’évaluer les primes de manière plus précise, en tenant compte des habitudes de conduite individuelles. Les conducteurs prudents peuvent bénéficier de baisse de primes, tandis que ceux ayant des comportements à risque peuvent voir leurs coûts augmenter. Cette approche favorise une conduite plus sûre et responsabilise les conducteurs.

Amélioration du traitement des réclamations

La rapidité et l’efficacité sont désormais au cœur du processus de traitement des réclamations. Avec l’IA, il est possible d’analyser des photos d’accidents et des rapports en un temps record. De plus, la télématique permet aux assureurs de comprendre le temps et les circonstances exactes de chaque incident. Cette rapidité dans le traitement des demandes aboutit à une satisfaction client accrue, réduisant le besoin de paperasse complexe et garantissant un service efficace.

Réduction de la fraude

Les fraudes représentent un coût considérable pour les compagnies d’assurance. L’IA, couplée à la télématique, offre des outils puissants pour combattre ce fléau. En croisant les données des réclamations avec les informations en temps réel obtenues par télématique, les assureurs peuvent détecter des incohérences et des activités suspectes. Ce système d’alerte prévient ainsi les fraudes, assurant une protection pour les assurés honnêtes, tout en maintenant des primes qui demeurent abordables pour tous.

Expérience client améliorée

Avec l’intégration d’assistants virtuels et de chatbots, les clients peuvent désormais interagir avec leur assureur à tout moment. Cette accessibilité entraîne une simplification du processus, offrant des réponses rapides aux préoccupations des assurés. L’engagement des compagnies d’assurance à offrir un service rapide et personnalisé contribue à renforcer la loyauté des clients et à améliorer leur expérience globale.

Avenir de l’assurance automobile

À l’avenir, l’évolution continue des technologies de l’IA et de la télématique promet de façonner un secteur de l’assurance automobile encore plus efficace et intuitif. Les assureurs pourront anticiper les risques sur la route, améliorer la sécurité et fournir des solutions d’assurance adaptées à chaque conducteur. L’importance de ces innovations ne peut être sous-estimée dans la quête d’une expérience d’assurance plus fluide, juste et accessible.

Révolution de l’Assurance Automobile par l’Intelligence Artificielle et la Télématique

Dans un monde où la technologie évolue à une vitesse fulgurante, l’intelligence artificielle et la télématique prennent une place centrale dans le secteur de l’assurance automobile. Ces avancées technologiques transforment non seulement la manière dont les assureurs évaluent les risques, mais également la façon dont ils interagissent avec leurs clients. Grâce à des systèmes de télématique, les conducteurs peuvent bénéficier de primes d’assurance personnalisées, qui tiennent compte de leur comportement au volant plutôt que de variables génériques telles que le type de véhicule.

En exploitant l’IA, les compagnies d’assurance sont en mesure de traiter les données en temps réel, permettant une évaluation plus précise des situations à risque. Par exemple, les systèmes AI peuvent détecter des comportements potentiellement dangereux sur la route et informer le conducteur, créant ainsi un environnement de conduite plus sûr. Ces technologies aident aussi à réduire les délais de traitement des claims, permettant une gestion des sinistres plus rapide et efficace pour les assurés.

Un autre aspect notoire est la lutte contre la fraude. Les outils d’intelligence artificielle peuvent analyser les incohérences dans les déclarations de sinistres et les comparer avec des données en temps réel, ce qui contribue à diminuer les pertes financières pour les assureurs. Ainsi, cette synergie entre intelligence artificielle et télématique favorise une approche plus équitable de l’assurance, où il est juste de récompenser les conducteurs prudents par des primes moins élevées.

Finalement, l’intégration de ces technologies révolutionnaires donne aux consommateurs une expérience d’assurance plus personnalisée et transparente, tout en améliorant la sécurité routière. Cela marque le début d’une nouvelle ère dans le secteur de l’assurance automobile, où la technologie et le risque sont harmonieusement combinés pour le bénéfice de tous les acteurs. La transformation est non seulement stratégique pour les compagnies d’assurance mais aussi essentielle pour le bien-être des conducteurs.

FAQ sur l’Assurance Automobile et les Nouvelles Technologies

Qu’est-ce que l’intelligence artificielle dans le contexte de l’assurance automobile ?

L’intelligence artificielle (IA) fait référence à des systèmes qui traitent des données rapidement pour analyser le comportement des conducteurs, détecter la fraude et accélérer le traitement des sinistres.

Comment la télématique améliore-t-elle l’assurance automobile ?

La télématique utilise des dispositifs GPS et des capteurs pour suivre la vitesse, les freinages et le lieu de conduite, permettant aux assureurs d’évaluer le comportement des conducteurs de manière plus précise.

Quels avantages l’utilisation de l’IA et de la télématique apporte-t-elle aux assureurs ?

Ces technologies permettent aux assureurs d’évaluer les risques de manière plus précise, de proposer des primes personnalisées et de traiter les réclamations plus rapidement, ce qui augmente la satisfaction client.

Comment les primes d’assurance sont-elles déterminées grâce à l’IA et à la télématique ?

Les assureurs peuvent désormais baser les primes sur l’utilisation et le comportement de conduite individuel plutôt que sur des moyennes, ce qui favorise la sécurité en récompensant les bons conducteurs avec des tarifs réduits.

La télématique peut-elle aider à réduire la fraude dans les réclamations ?

Oui, l’IA et la télématique analysent les réclamations en alignant les données en temps réel pour détecter les activités suspectes, contribuant ainsi à prévenir les fraudes.

Quelles sont les attentes des clients en matière d’assurance automobile à l’ère numérique ?

Les clients s’attendent à une couverture plus personnalisée, à une meilleure gestion des frais et à un accès rapide à des solutions via des chatbots et des assistants virtuels.

De quelle manière l’IA influence-t-elle la sécurité routière ?

L’IA aide à identifier les situations potentielles à risque et fournit des conseils aux conducteurs pour éviter les accidents, contribuant ainsi à une conduite plus sécuritaire.

Peut-on s’attendre à des changements dans la fréquence des renouvellements d’assurance ?

Avec l’évolution des technologies intelligentes, les clients pourraient opter pour des polices d’assurance plus flexibles plutôt que de renouveler chaque année, ajustant leur couverture selon leurs besoins.